企业所得税视角下的北京市XD商场股份有限公司股权收购案例

企业所得税视角下的北京市XD商场股份有限公司股权收购案例[1]

中国人民大学财政金融学院 禹奎

摘要

本案例主要分析讨论税收视角下,企业股权收购方案设计的一般原则和涉税风险节点。通过对北京市XD商场股份有限公司股权收购以及股权划转的案例,梳理适用特殊性税务处理的操作要点,以及不同支付条件下税务处理的具体结果;通过调整案例相关因素、重新安排假设条件,分析企业同一重组行为可能适用的不同税收政策类别,以及税务处理结果的核心差异与取舍依据。

关键词:股权收购;股权划转;非货币性资产投资;特殊性税务处理

背景信息一:企业基本信息

北京市XD商场股份有限公司(以下简称“XD商场”)是在具有悠久历史的传统百货经营基础上成长起来的大型商业零售企业,该企业的控股股东、实际控制方是北京市XD友谊集团。在实施股权收购上一年度末,XD商场的总股本为4.1亿元,资产总额48.7亿元,负债总额25.6亿元,年度营业总收入96.9亿元,利润总额5.7亿元。

北京XYS控股(集团)有限责任公司(以下简称“XYS控股”)是专业从事商业运营管理的企业集团,旗下有高端客户为主的高档都市百货店、品牌折扣店和大型购物中心。该企业是北京SDLY集团有限责任公司100%控股的子公司。在实施股权收购当年末,XYS控股的总股本为3.2亿元,资产总额34.6亿元,负债总额19.4亿元,年度营业总收入80.70 亿元,利润总额4.67 亿元。

北京SDLY集团有限责任公司(以下简称“SL集团”)是北京市国有资产监督管理委员会监管的大型国有独资公司,旗下企业人文历史悠久、品牌资源丰富、产品链条完备、产业集群发达,是中国综合实力最强的旅游服务业企业集团。SL集团在海内外共有近300家控股参股企业,北京市XD友谊集团和XYS控股均为SL集团100%控股的子公司。SL集团同时肩负着市国资委赋予的资产重组、业务整合、创新体制的重要任务,出于对旗下商业零售资源和业务的优化组合的考虑,统筹安排实施了本案例中的股权收购等重组交易。

背景信息二:相关税收政策

《中华人民共和国企业所得税法实施条例》第七十五条规定,除国务院财政、税务主管部门另有规定外,企业在重组过程中,应当在交易发生时确认有关资产的转让所得或者损失,相关资产应当按照交易价格重新确定计税基础。

2009年4月,财政部、国家税务总局发布《关于企业重组业务企业所得税处理若干问题的通知》(财税[2009]59号)。该文件界定了包括股权收购在内的6种企业重组交易,明确规定了符合有关条件的企业重组,可以适用递延纳税的特殊性税务处理。之后,国家税务总局于2010年7月发布《企业重组业务企业所得税管理办法》(国家税务总局公告2010年第4号),规定了重组业务处理过程中,相关各方的程序义务。

2014年3月,国务院下发《关于进一步优化企业兼并重组市场环境的意见》(国发[2014]14号),提出完善兼并重组所得税政策。之后,财政部、国家税务总局又陆续发布了与企业重组相关的税收政策和程序配套文件,降低了享受特殊性税务处理的门槛,扩大了适用的业务范围,增加了新的处理方法,完善了程序义务和征管流程。具体政策文件如下表所示。

发布时间 | 文件名称 | 文号 |

2014年5月 | 关于企业所得税应纳税所得额若干问题的公告 | 国家税务总局公告2014年第29号 |

2014年12月 | 关于促进企业重组有关企业所得税处理问题的通知 | 财税[2014]109号 |

2014年12月 | 关于非货币性资产投资企业所得税政策问题的通知 | 财税[2014]116号 |

2015年2月 | 关于企业改制重组有关土地增值税政策的通知 | 财税[2015]5号 |

2015年3月 | 关于进一步支持企业事业单位改制重组有关契税政策的通知 | 财税[2015]37号 |

2015年5月 | 关于非货币性资产投资企业所得税有关征管问题的公告 | 国家税务总局公告2015年第33号 |

2015年5月 | 关于资产(股权)划转企业所得税征管问题的公告 | 国家税务总局公告2015年第40号 |

1.交易概况

1.1 交易内容

2015年8月,北京市XD商场股份有限公司拟向北京SDLY集团有限责任公司发行股份以购买SL集团持有的北京XYS控股(集团)有限责任公司100%的股权(以下简称“本次重组”)。

1.2 交易定价

根据天健兴业以2015年9月30日为基准日出具的天兴评报字(2010)第433号《资产评估报告书》,并经北京市国资委核准(京国资产权[2010]181号),标的资产XYS控股100%股权的评估值为246,700.00万元。 本次交易价格参照上述评估结果,确定为246,700.00万元。

1.3 股份发行情况

发行人民币普通股(A股)共计248,689,516股,股票面值1.00元。发行价格为XD商场第六届董事会第六次临时会议决议公告日前二十个交易日的股票交易均价,即9.92元/股。SL集团承诺,自完成本次交易股权登记之日起36个月内不转让其拥有权益的XD商场股份(即包括本次交易取得的和原持有的)。

2.交易实施情况

2.1 交易实施过程

2015 年 8 月 17 日,SL集团召开董事会,同意以XYS控股 100%股权认购XD商场股份。2015 年 8 月 30 日,XD商场召开第六届董事会第六次临时会议,审议通过了发行股份购买资产暨关联交易预案等多项相关议案。该交易总体方案已通过北京市国资委的预审核。

2015年11月5日,XD商场与SL集团签订《发行股份购买资产协议》,SL集团持有的XYS控股100%股权为XD商场本次收购的全部资产。2015年 11 月 2 日,北京市国资委出具专项批复(京国资产权[2010]181 号),核准交易标的评估结果;2015 年 11 月 12 日,北京市国资委下发专项批复(京国资产权[2010]194号),批准了本次发行股份购买资产和资产重组方案。2016年 5 月 30 日,中国证监会出具专项批复》(证监许可[2011]825号),核准了本次交易。

2016年6月7日,交易双方完成了工商变更登记,完成股权变更登记和过户手续,完成了股份登记手续。

2.2 股权结构变化

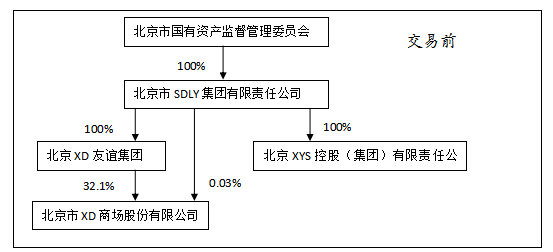

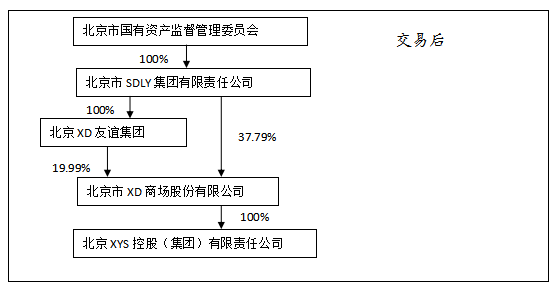

交易前后的股权结构关系如图1、图2所示(见附录)。

3.税务处理分析

3.1 重组类型及相关方

从税收视角,该次重组可视为XD商场对XYS控股的股权收购。重组各方包括收购方XD商场、转让方SL集团和被收购方XYS控股。其中转让方SL集团为重组主导方。

3.2 特殊性税务处理的条件与适用

该次重组符合特殊性税务处理的有关条件,具体如下:

(1)该重组交易中的股权收购比例为100%;该重组交易中的股权支付比例为100%。

(2)获得股权支付的原主要股东SL集团承诺,36个月不转让取得的股权。

(3)其他条件亦应可以满足。

3.3 企业所得税处理

根据财税[2009]59号文件规定,SL集团转让XYS控股股权无需确认所得;SL集团取得XD商场股权的计税基础,以XYS控股股权原计税基础确定;XD商场取得XYS控股股权的计税基础,亦以XYS控股股权原计税基础确定。

3.4 备案与相关程序义务

此次重组应在2016年度企业所得税纳税申报时,由主导方SL集团和XD商场分别向其主管税务机关报送《企业重组所得税特殊性税务处理报告表及附表》和申报资料;XD商场向其主管税务机关办理纳税申报时,还应附送SL集团经主管税务机关受理的《企业重组所得税特殊性税务处理报告表及附表》(复印件)。

4.新的重组计划

4.1 新的重组计划

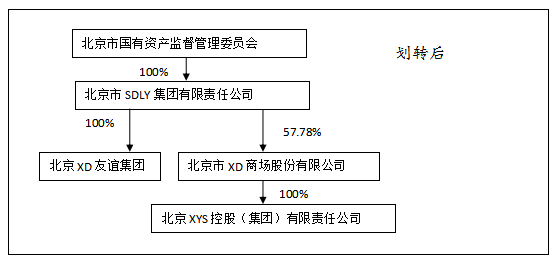

本次重组完成后,SL集团成为XD商场的第一大股东,并将XYS控股纳入XD商场旗下,提高了上市公司的市场地位和竞争力。为了进一步优化零售市场板块的产业布局,市国资委拟将XD友谊集团持有的XD商场股权划转至SL集团名下,实施划转后,股权结构如图3所示(见附录)。

4.2 税务处理分析

将XD友谊集团持有的XD商场股权划转给SL集团的重组业务,XD友谊集团为SL集团的100%直接控制的子公司,子公司将其持有的股权划转给母公司,可适用《财政部国家税务总局关于促进企业重组有关企业所得税处理问题的通知》(财税[2014]109号文)中第三条“关于股权、资产划转”的有关规定,XD友谊集团和SL集团均不确认所得,SL集团取得XD商场股权的计税基础,以该股权原计税基础确定,并按该计税基础计提折旧扣除。

案例结语:

通过上述安排和交易的实施,SL集团理顺了商业零售业务股权控制关系,便于集中优势资源实施专业管理,并实现了优化业务板块布局的目标。在这个过程中,SL集团及其控股公司均充分享受了企业重组特殊性税务处理的待遇,避免了因纳税带来的额外资金压力,确保重组得以顺利实施。

附录:

图1:

图2:

图3:

1 / 9

[1] 本案例由中国人民大学财政金融学院禹奎撰写,仅供案例教学使用。未经允许,不得复制或传播。本案例中有关数据资料,来自http://www.guandian.cn/article/20110619/110538.html和http://jbcz.chinairn.com/cganl08.shtml。